Аналитический Центр «Институт страхования» Всероссийского Союза страховщиков провел анализ итогов 1 полугодия 2014 года на страховом рынке и подготовил скорректированные прогнозы на 2014 год. Результаты проведенного анализа предлагаются вниманию читателей портала «Страхование сегодня».

Аналитический Центр «Институт страхования» Всероссийского Союза страховщиков провел анализ итогов 1 полугодия 2014 года на страховом рынке и подготовил скорректированные прогнозы на 2014 год. Результаты проведенного анализа предлагаются вниманию читателей портала «Страхование сегодня».

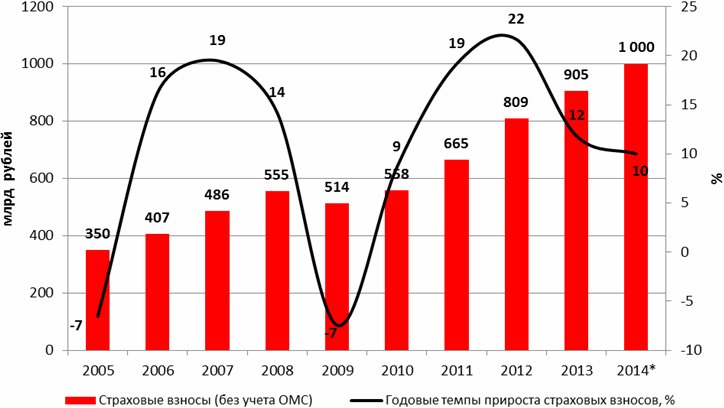

Ситуацию, наблюдаемую на страховом рынке сегодня, правильнее назвать стагнацией, но не падением. Квартальные темпы прироста страховых взносов стабилизировались на уровне инфляции. Начиная с 4 квартала 2013 года квартальные темпы прироста страховых взносов находятся в диапазоне 8 – 9 %. В 1 полугодии 2014 года страховые взносы выросли только на 8,4 % по сравнению со значением за аналогичный период предыдущего года, а уровень инфляции был равен 7,8 %. Объем совокупных страховых взносов за 6 месяцев 2014 года составил 507 млрд рублей . Замедление темпов прироста страховых премий по сравнению с годовыми значениями отмечено по основным видам страхования (автокаско, ОСАГО, страхование от несчастных случаев и болезней, страхование жизни, предпринимательских и финансовых рисков, грузов), а ускорение темпов прироста – по ДМС, страхованию имущества юридических лиц и граждан, сельскохозяйственному страхованию.

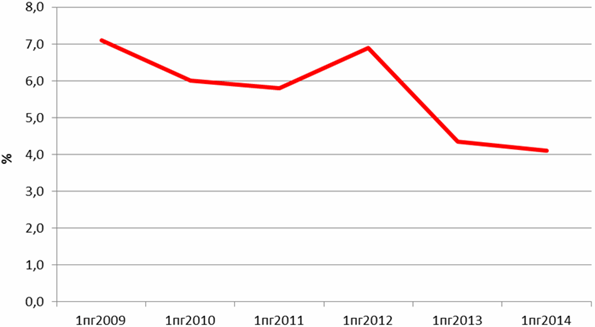

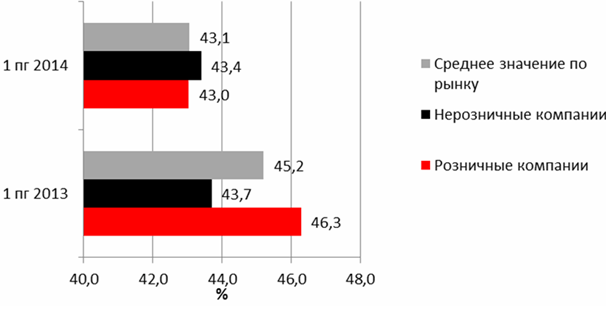

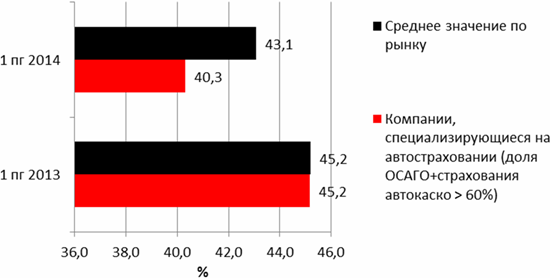

В результате проделанной страховщиками работы по сокращению доли расходов на ведение дела снижение рентабельности страхового рынка замедлилось до 0,2 п.п. за 1 полугодие 2014 года к 1 полугодию 2013 года. Падение значения показателя годом ранее составило 2,6 п.п. Среднее значение доли расходов на ведение дела опустилось с 45,3% за 1 полугодие 2013 года до 43,1% за 1 полугодие 2014. Тем не менее, средний показатель рентабельности собственных средств страховых компаний обновил минимум последних 6 лет (4,3% за 1 полугодие 2013 года) и составил 4,1%. Рентабельность крупных страховщиков также снизилась, при этом 3 компании из топ-20 по взносам получили убыток по результатам 1 полугодия 2014 года.

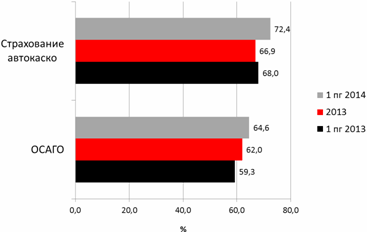

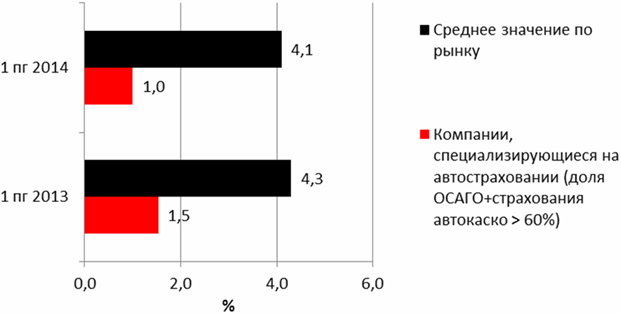

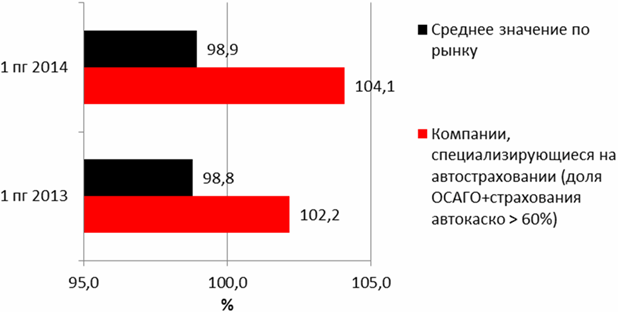

Рентабельность собственных средств страховщиков, специализирующихся на автостраховании, упала сильнее среднерыночного значения за счет роста убыточности. За 1 полугодие 2014 года значение показателя составило всего 1,0%. Коэффициент убыточности-нетто по страхованию автокаско за год вырос на 4,4 п.п. и составил 72,4% в 1 полугодии 2014 года, значение показателя по ОСАГО увеличилось на 5,3 п.п. (до 64,6% за аналогичный период). Комбинированный коэффициент убыточности автостраховщиков за год вырос на 1,9 п.п. Более резкого скачка убыточности портфеля (который мог произойти в условиях затягивания принятия решения по увеличению тарифов по ОСАГО) автостраховщикам удалось избежать за счет санации портфелей и повышения тарифов по страхованию автокаско.

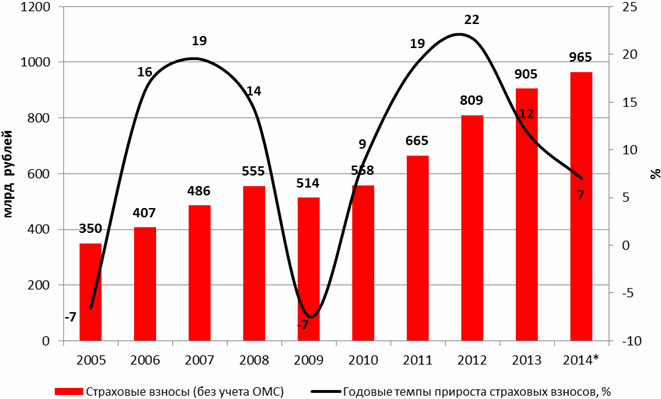

По скорректированному базовому прогнозу «Эксперт РА», темпы прироста взносов в 2014 году составят 10-10,5%, объем рынка достигнет 1000 млрд рублей. При этом произойдет небольшое восстановление рентабельности собственных средств российских страховщиков (рост на 1-1,5 п.п, до 6,5-7% по итогам 2014 года). Реализация данного сценария возможна в случае повышения с 1 октября 2014 года тарифов по ОСАГО на 25%. В случае сохранения тарифов по ОСАГО, в 2014 году темпы прироста взносов составят порядка 6,5-7%. При этом совокупный объем взносов на российском страховом рынке достигнет 965 млрд. рублей.

Проанализируем эти и другие аспекты более подробно. Детальная структура и динамика российского страхового рынка оценивались на основе официальной статистики ФССН/ФСФР/ЦБ с 2005 г. по II квартал 2014 г. Прогноз динамики взносов на 2014 год был дан на основе 2-х сценариев – базового, и пессимистичного. Базовый прогноз предполагает повышение с 1 октября 2014 года тарифов по ОСАГО на 25%, а также сохранение темпов развития ведущих драйверов роста рынка. Пессимистичный прогноз предполагает сохранение тарифов по ОСАГО. Все прогнозы даны в номинальном выражении без учета инфляции.

1. Динамика взносов

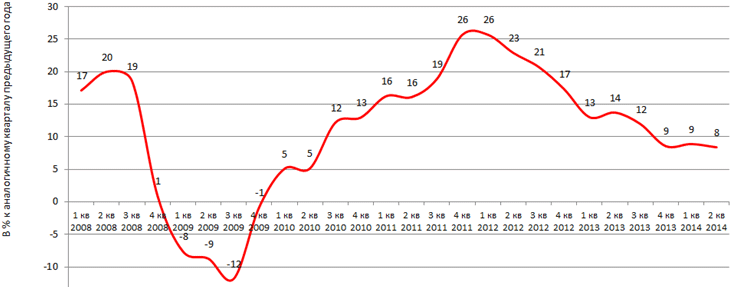

По данным ЦБ, темпы прироста страховых премий в 1 полугодии 2014 года составили 8,4%, что на 5,3 п.п. ниже показателя аналогичного периода предыдущего года. Таким образом, замедление темпов прироста страховых премий, отмеченное в 2013 году по отношению к показателям 2012 года, продолжается. Однако, по сравнению с годовыми показателями, это замедление более плавное (за 2013 год замедление темпов прироста взносов составляло 10 п.п.). Совокупные взносы за 1 полугодие 2014 года составили 507 млрд рублей.

График 1. Квартальная динамика страховых премий

Источник: по данным ЦБ РФ

2. Точки роста и падения

Замедление темпов прироста страховых премий по сравнению с годовыми значениями отмечено по основным видам страхования: страхованию автокаско, ОСАГО, страхованию от несчастных случаев и болезней, страхованию жизни, страхованию прочего имущества граждан, страхованию предпринимательских и финансовых рисков, страхованию грузов.

Ускорение темпов прироста взносов в 1 полугодии 2014 года по сравнению с годовыми значениями демонстрируют такие виды страхования как ДМС, страхование прочего имущества юридических лиц, сельскохозяйственное страхование.

Таблица 1. Динамика взносов по видам страхования

| Вид страхования |

Взносы, тыс. рублей |

Доля во взносах, % |

Темпы прироста взносов, 2013/ 2012, % |

Темпы прироста взносов, 1пг 2014/

1пг 2013, % |

| Страхование автокаско |

104 327 246 |

20,6 |

8,7 |

3,0 |

| ДМС |

83 422 888 |

16,5 |

5,8 |

10,6 |

| ОСАГО |

67 369 541 |

13,3 |

10,8 |

7,0 |

| Страхование прочего имущества юридических лиц |

60 268 572 |

11,9 |

-1 |

8,1 |

| Страхование от несчастных случаев и болезней |

49 430 833 |

9,7 |

27,1 |

13,1 |

| Страхование жизни на случай смерти, дожития до определенного возраста или срока либо наступления иного события |

32 659 112 |

6,5 |

42,6 |

15,4 |

| Обязательное государственное страхование жизни и здоровья военнослужащих и приравненных к ним лиц |

17 368 777 |

3,4 |

-2 |

-5,7 |

| Страхование прочего имущества граждан |

16 434 915 |

3,3 |

15,8 |

8,1 |

| Страхование жизни с условием периодических выплат и / или с участием в инвестиционном доходе |

13 835 885 |

2,7 |

151,3 |

89,6 |

| Страхование предпринимательских и финансовых рисков |

10 959 002 |

2,2 |

10,9 |

2,4 |

| Страхование грузов |

9 771 290 |

1,9 |

-1,5 |

-2,6 |

| Сельскохозяйственное страхование |

8 822 731 |

1,7 |

7,3 |

34 |

| ОС ОПО |

5 436 818 |

1,1 |

1,3 |

н.д. |

| ДСАГО |

3 545 575 |

0,7 |

-4,9 |

0,3 |

| Страхование каско воздушного транспорта |

3 187 653 |

0,6 |

14,2 |

6,3 |

| Страхование каско водного транспорта |

2 226 088 |

0,4 |

-17,8 |

1,4 |

| Страхование гражданской ответственности за неисполнение или ненадлежащее исполнение обязательств по договору |

1 623 076 |

0,3 |

-29,2 |

320,1 |

| Страхование ответственности владельцев воздушного транспорта |

1 181 092 |

0,2 |

1,7 |

11,3 |

| Страхование ответственности водного транспорта |

1 086 742 |

0,2 |

3 |

6,9 |

| Страхование гражданской ответственности организаций, эксплуатирующих опасные объекты |

1 041 724 |

0,2 |

12,2 |

-3,6 |

| Пенсионное страхование |

949 361 |

0,2 |

47,2 |

21,8 |

| Страхование каско железнодорожного транспорта |

516 317 |

0,1 |

-1,2 |

-13,6 |

| Обязательное страхование жизни и здоровья пациента, участвующего в клинических исследованиях лекарственного препарата для медицинского применения |

34 010 |

0,0 |

-3,9 |

-23,4 |

| Обязательное государственное страхование работников налоговых органов |

10 842 |

0,0 |

-4,4 |

-3,5 |

| Страхование ответственности владельцев железнодорожного транспорта |

4 660 |

0,0 |

33,2 |

811,9 |

| Обязательное страхование ответственности перевозчика перед пассажирами воздушного судна |

1 036 |

0,0 |

-67,1 |

-98,7 |

| Обязательное личное страхование пассажиров (туристов, экскурсантов) |

0 |

0,0 |

-98,3 |

н.д. |

Источник: по данным ЦБ РФ

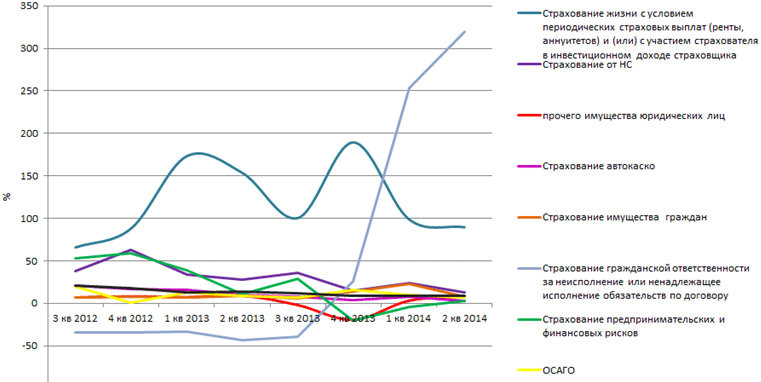

График 2. Квартальная динамика страховых премий по некоторым видам страхования

Источник: по данным ЦБ РФ

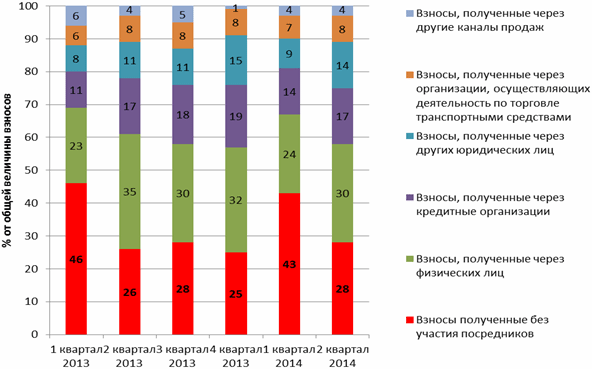

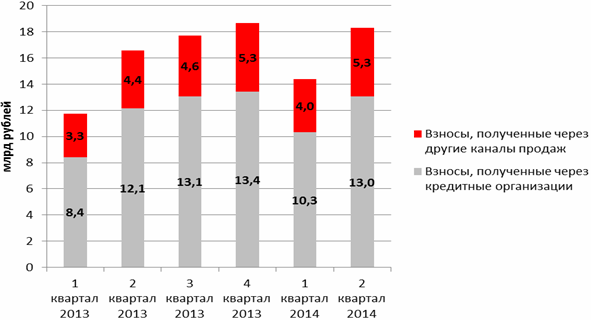

В 1 полугодии 2014 года продолжил активно развиваться банковский канал продаж, обеспечив 16,7% всех собранных взносов и повторив результат аналогичного периода 2013 года. В целом структура страховых премий по каналам продаж в 1 полугодии 2014 года аналогична структуре 2013 года, где ведущую роль играют продажи через агентов и кредитные организации, а также прямые продажи без участия посредников.

График 3. Динамика стаховых премий по отдельным каналам продаж

Источник: по данным ЦБ РФ

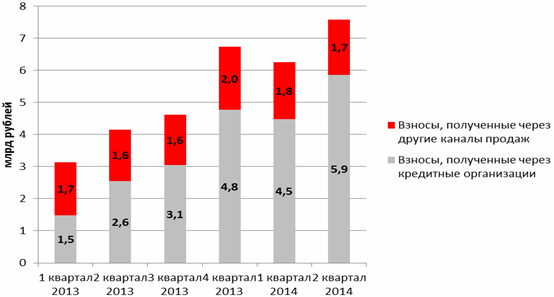

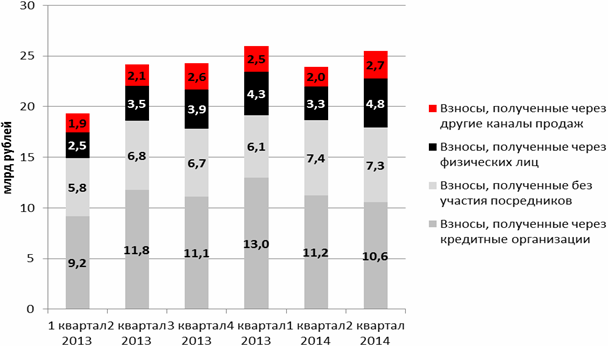

Банковский канал продаж в 2013 году – 1 полугодии 2014 года развивался, в том числе, за счет страховых продуктов, не связанных с кредитованием. Доля взносов по страхованию жизни с условием периодических выплат и/или с участием страхователя в инвестиционном доходе страховщика, полученных через банковский канал продаж, составила 77% в 1 полугодие 2014 года, что на 15 п.п. выше значения аналогичного периода 2013 года. Если говорить об абсолютных цифрах, то со 2 квартала 2013 года взносы, полученные через кредитные организации, по данному виду страхования увеличились в 2,3 раза, достигнув значения 5,9 млрд рублей.

График 4. Динамика страховых премий по страхованию жизни с учетом периодических выплат и/или участием страхователя в инвестиционном доходе страховщика

Источник: по данным ЦБ РФ

В смешанном страховании жизни банковский канал продаж также является основным, обеспечивая более 70% взносов по данному виду страхования. Темпы прироста страховых премий через банковский канал продаж составляли 7,4% за 1 полугодие 2014 года по сравнению с 1 полугодием 2013 года.

График 5. Динамика страховых премий по смешанному страхованию жизни

Источник: по данным ЦБ РФ

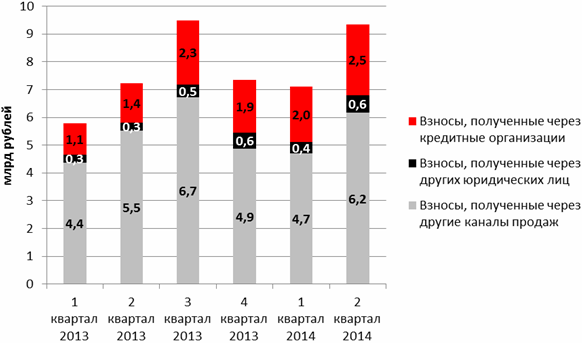

Банковский канал продаж активно развивался в 2013 году – 1 полугодии 2014 года не только за счет продуктов по страхованию жизни, но и за счет продуктов по страхованию имущества. Темпы прироста взносов по страхованию имущества граждан, полученных через банковский канал продаж, составили 78,6% в 1 полугодии 2014 года по сравнению с 1 полугодием 2013 года. Взносы по данному виду страхования, полученные через банковский канал продаж, достигли максимального за период исследования значения в 2,5 млрд рублей.

Также в этом сегменте страхования активно развиваются продажи через других юридических лиц. Эта тенденция отчетливо проявилась в 1 полугодии 2014 года, обеспечив увеличение взносов по данному каналу продаж вдвое по сравнению с аналогичным периодом 2013 года.

График 6. Динамика страховых премий по страхованию имущества граждан

Источник: по данным ЦБ РФ

Сегмент страхования от несчастных случаев и болезней является достаточно диверсифицированным по каналам продаж. Достигнув максимума в 4 квартале 2013 года (13,0 млрд рублей), взносы, полученные через кредитные организации, постепенно снижаются, обеспечив в 1 полугодии 2014 года 41,5% взносов по данному виду страхования. Сокращение взносов через банковский канал продаж объясняется активным развитием агентских продаж: прирост страховых взносов за счет этого канала продаж составил 37,1% в 1 полугодии 2014 года по сравнению с 1 полугодием 2013 года, а также прямых продаж (без участия страховых посредников).

График 7. Динамика страховых премий по страхованию от несчастных случаев и болезней

Источник: по данным ЦБ РФ

3. Рынок автострахования

ОСАГО по-прежнему является одним из основных источников проблем российских страховщиков: работа на этом рынке приносит убытки, судебные разбирательства и повышенное внимание со стороны надзорных органов.

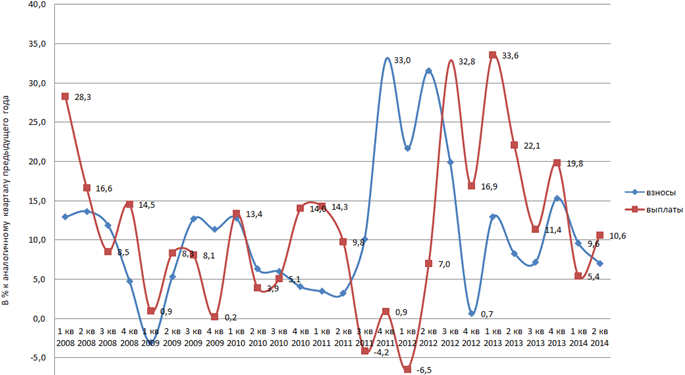

Темпы прироста взносов по ОСАГО снижаются, начиная с 2013 года (11,4%), и в 1 полугодии 2014 года достигли 7,0%. Темпы прироста выплат по ОСАГО, достигнув минимума в 1 квартале 2014 года, начали расти, и составили 10,6% в 1 полугодии 2014 года.

График 8. Поквартальная динамика страховых взносов и выплат по ОСАГО

Источник: по данным ЦБ РФ

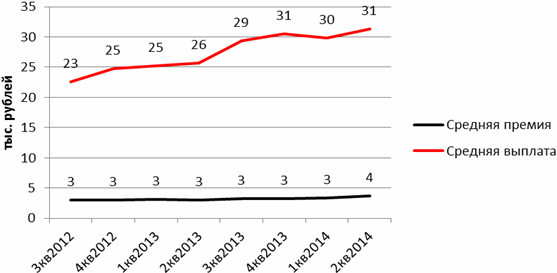

Средняя выплата в 1 полугодии 2014 года составила 31,3 тыс. рублей, превысив на 5,6 тыс. рублей показатель предыдущего года. В 2013 году средняя выплата также превысила показатель 2012 года и составила 30,6 тыс. рублей.

В 1 полугодии 2014 года отмечен также прирост страховой премии на 19% по сравнению с 1 полугодием 2013 года. Ее значение составило 3,7 тыс. рублей, что также превысило показатель 2013 года.

График 9. Квартальная динамика средней страховой премии и средней страховой выплаты по ОСАГО

Источник: по данным ЦБ РФ

Уровень выплат по ОСАГО остается довольно высоким во многих регионах страны. Своего максимума он достиг в Камчатском крае, составив 107% за 2013 год и 292% за 1 полугодие 2014 года. Если в 2013 году выплаты по ОСАГО превышали 70% порог в 13 субъектах РФ, то в 1 полугодии 2014 года - уже в 15 регионах.

Таблица 2. Уровень выплат по ОСАГО в отдельных субъектах РФ

| Субъект РФ |

2013 |

1 кв. 2014 |

2 кв. 2014 |

| Камчатский край |

107 |

179 |

292 |

| Республика Адыгея |

79 |

104 |

91 |

| Мурманская область |

90 |

99 |

87 |

| Республика Мордовия |

82 |

94 |

85 |

| Воронежская область |

69 |

87 |

83 |

| Республика Марий Эл |

68 |

95 |

82 |

| Челябинская область |

72 |

83 |

78 |

| Амурская область |

92 |

108 |

76 |

| Курганская область |

71 |

96 |

76 |

| Ульяновская область |

91 |

89 |

75 |

| Чувашская Республика - Чувашия |

76 |

85 |

75 |

| Курская область |

63 |

78 |

74 |

| Волгоградская область |

69 |

77 |

72 |

| Липецкая область |

70 |

79 |

71 |

| Оренбургская область |

69 |

78 |

71 |

Источник:по данным ЦБ РФ

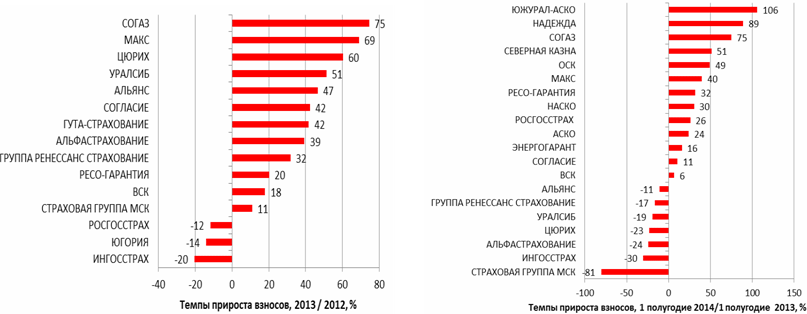

В 1 полугодии 2014 года отрицательную динамику взносов по ОСАГО показали Ингосстрах, «Альянс», Группа Ренессанс Страхование, Уралсиб, Цюрих, АльфаСтрахование и Страховая группа МСК. «Росгосстрах» продемонстрировал положительные темпы прироста взносов по ОСАГО, хотя за 2013 год взносы компании по ОСАГО упали на на 12%.

График 10. Динамика взносов по ОСАГО

Источник: по данным ЦБ РФ

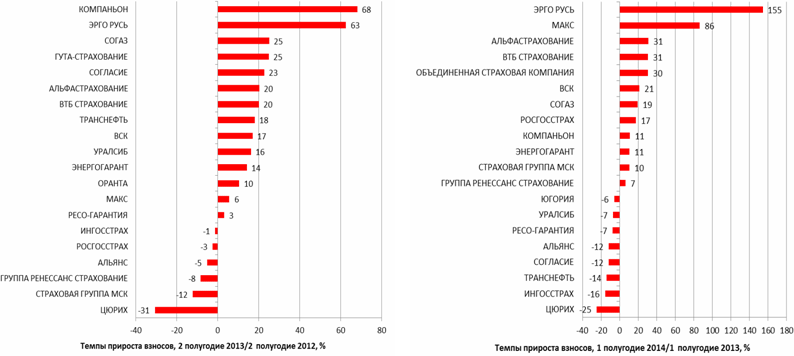

Во 2 полугодии 2013 года падение взносов по автокаско было отмечено у 6 из топ-20 лидеров этого рынка, а именно у компаний Ингосстрах, ООО «Росгосстрах», Группы Ренессанс Страхование, Альянс, Цюрих и Страховой группы МСК. В 1 полугодии 2014 года отрицательную динамику по страхованию автокаско показали также РЕСО-Гарантия, Уралсиб, Согласие и Югория. ООО «Росгосстрах», Страховая группа МСК и Группа Ренессанс Страхование продемонстрировали положительные темпы прироста взносов по автокаско.

График 11. Динамика взносов по страхованию автокаско

Источник: по данным ЦБ РФ

Сокращение объемов бизнеса ведущих игроков на рынке страхования автокаско и ОСАГО приводит к появлению в топ-20 новых компаний. Так, в топ-20 вошли «ЮжУрал-АСКО» (темпы приростав зносов по ОСАГО составили +106% за 1 полугодие 2014 года по сравнению с 1 полугодием 2013 года) и «Северная Казна» (+51%).

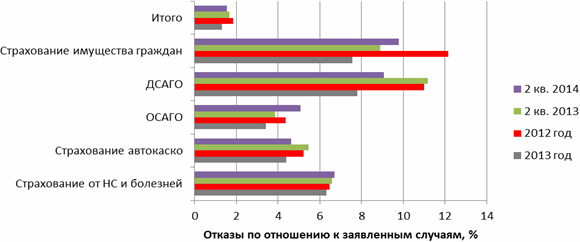

4. Урегулирование убытков

В 1 полугодии 2014 года страховые компании продолжили работать над снижением судебных расходов и повышением качества урегулирования убытков. Доля отказов страховщиков в выплатах в 1 полугодии 2014 года по сравнению с аналогичным периодом 2013 года по всем видам страхования практически не изменилась и составила 1,6%. Наибольшее снижение заметно по ДСАГО (с 11,2% до 9,1%) и по страхованию автокаско (с 5,4% до 4,6%) за 1 полугодие 2014 года по сравнению с 1 полугодием 2013 года.

График 12. Динамика числа отказов по отношению к числу заявленных страховых случаев по некоторым видам страхования

Источник: по данным ЦБ РФ

Следствием повышения качества урегулирования убытков в долгосрочной перспективе станет рост доверия к страховой отрасли.

5. Бенчмарки

В 1 полугодии 2014 года замедлилось падение рентабельности страхового бизнеса. По итогам 1 полугодия 2014 года средний показатель рентабельности собственных средств страховых компаний составил 4,1% и обновил минимум последних 6 лет (4,3% за 1 полугодие 2013 года).

График 13. Динамика рентабельности собственных средств страховых компаний

Источник: по данным компаний

По итогам 1 полугодия 2014 года в топ-5 страховщиков по величине чистой прибыли попали СОГАЗ, ВТБ Страхование, МСК, ООО Росгосстрах и ВСК. В сравнении с аналогичным периодом прошлого года пятерку лидеров покинули РЕСО-Гарантия и Ренессанс Страхование.

Рентабельность крупных страховщиков также снизилась, при этом 3 компании из топ-20 по взносам получили убыток по результатам 1 полугодия 2014 года. Среди всех анализируемых компании, убыток по итогам 1 полугодия 2014 года получили 16 страховщиков, в 1 полугодии 2013 года таких компаний было 11. При этом суммарная чистая прибыль страховщиков осталась на прежнем уровне.

Таблица 3. Показатели рентабельности топ-20 страховщиков по взносам (без компаний, специализирующихся на страховании жизни)

| Место |

Компания |

Взносы, 1пг2014, млн. рублей |

Чистая прибыль, 1пг2013, млн. рублей |

Чистая прибыль, 1пг2014, млн. рублей |

ROE, 1пг 2013, % |

ROE, 1пг2014, % |

| 1 |

СОГАЗ |

64 288 |

8 345 |

8 510 |

33,4 |

28,7 |

| 2 |

ООО Росгосстрах |

59 491 |

2 035 |

1 371 |

12,9 |

8,5 |

| 3 |

Ингосстрах |

37 491 |

744 |

147 |

4,8 |

1,6 |

| 4 |

РЕСО-Гарантия |

31 051 |

2 305 |

65 |

22,4 |

1,0 |

| 5 |

Альфастрахование |

25 395 |

285 |

65 |

4,2 |

1,6 |

| 6 |

ВТБ-Страхование |

22 126 |

3 153 |

3 731 |

60,1 |

50,9 |

| 7 |

ВСК |

19 473 |

456 |

1 052 |

7,7 |

16,2 |

| 8 |

Согласие |

17 541 |

22 |

0,5 |

0,4 |

-3,4 |

| 9 |

Альянс |

17 267 |

35 |

-2 168 |

1,1 |

-28,4 |

| 10 |

МАКС |

11 294 |

371 |

366 |

11,9 |

10,4 |

| 11 |

Ренессанс Страхование |

10 050 |

1 068 |

903 |

19,1 |

17,8 |

| 12 |

Капитал Страхование |

7 102 |

474 |

142 |

8,1 |

2,1 |

| 13 |

Уралсиб |

6 621 |

3 |

-20 |

0,4 |

0,2 |

| 14 |

Транснефть |

6 573 |

950 |

1 052 |

22,1 |

18,1 |

| 15 |

ЖАСО |

6 270 |

339 |

192 |

15,0 |

7,1 |

| 16 |

МСК |

6 036 |

-138 |

3 174 |

-4,6 |

126,0 |

| 17 |

Энергогарант |

4 749 |

86 |

13 |

3,9 |

1,1 |

| 18 |

Цюрих |

3 334 |

52 |

-154 |

1,0 |

-11,5 |

| 19 |

ЭРГО-Русь |

2 640 |

-189 |

281 |

-25,3 |

35,0 |

| 20 |

Югория |

2 609 |

-353 |

39 |

-19,7 |

-2,6 |

Источник: по данным компаний

Коэффициенты убыточности-нетто по страхованию автокаско за год вырос на 4,4 п.п. и составил 72,4% в 1 полугодии 2014 года, значение показателя по ОСАГО увеличилось на 5,3 п.п. (до 64,6% за аналогичный период).

График 14. Динамика коэффициента убыточности-нетто страхования автокаско и ОСАГО

Источник: по данным компаний

В результате рентабельность собственных средств страховщиков, специализирующихся на автостраховании, упала сильнее среднерыночного значения и за 1 полугодие 2014 года составила всего 1,0%.

График 15. Динамика рентабельности собственных средств компаний, специализирующихся на автостраховании

Источник: по данным компаний

Снижение рентабельности страховщики компенсируют в основном за счет сокращения расходов на ведение дела. Среднее значение показателя опустилось с 45,3% за 1 полугодие 2013 года до 43,1% за 1 полугодие 2014. Снижение произошло за счет резкого сокращения РВД у розничных страховщиков на 3,3 п.п. до 43,0%, у автостраховщиков доля расходов на ведение дела опустилась на 4,9 п.п.

График 16. Динамика расходов на ведение дела розничных и нерозничных компаний

Источник: по данным компаний

График 17. Динамика расходов на ведение дела компаний, специализирующихся на автостраховании

Источник: по данным компаний

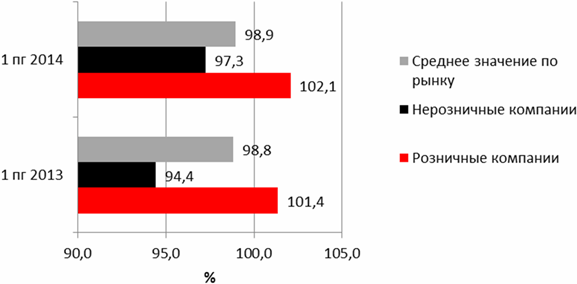

В результате проделанной страховщиками работы по сокращению доли расходов на ведение дела средний комбинированный коэффициент убыточности-нетто российских страховщиков остался на прежнем уровне и составил 98,9% за 1 полугодие 2014 года. Наиболее заметный рост комбинированного коэффициента убыточности отмечается у автостраховщиков (+1,9 п.п.). Однако более резкий скачок убыточности портфеля (который мог произойти в условиях затягивания принятия решения по увеличению тарифов по ОСАГО) автостраховщикам удалось компенсировать за счет санации портфелей и повышения тарифов по страхованию автокаско.

График 18. Динамика комбинированного коэффициента убыточности-нетто розничных и нерозничных компаний

Источник: по данным компаний

График 19. Динамика комбинированного коэффициента убыточности-нетто компаний, специализирующихся на автостраховании

Источник: по данным компаний

6. Прогноз

В связи с ростом вероятности повышения тарифов по ОСАГО был скорректирован базовый прогноз, сделанный в июне 2014 года. Согласно скорректированному базовому прогнозу, темпы прироста взносов в 2014 году составят 10-10,5%, объем рынка достигнет 1000 млрд рублей.

Реализация данного сценария возможна в случае повышения с 1 октября 2014 года тарифов по ОСАГО на 25%, а также сохранения темпов развития ведущих драйверов роста рынка: страхования жизни (в том числе с участием в инвестиционном доходе страховщика) и страхования прочего имущества юридических лиц и граждан.

Ранее базовый прогноз предполагал сохранение текущих параметров рынка и отсутствие внешних шоков, а также сохранение тарифов по ОСАГО.

График 20. Динамика страховых премий по базовому прогнозу

Источник: по данным ЦБ РФ, прогноз

При пессимистичном сценарии, в случае сохранения тарифов по ОСАГО, в 2014 году темпы прироста взносов составят порядка 6,5-7%. При этом совокупный объем взносов на российском страховом рынке достигнет 965 млрд. рублей.

График 21. Динамика страховых премий по пессимистичному прогнозу

Источник: по данным ЦБ РФ, прогноз

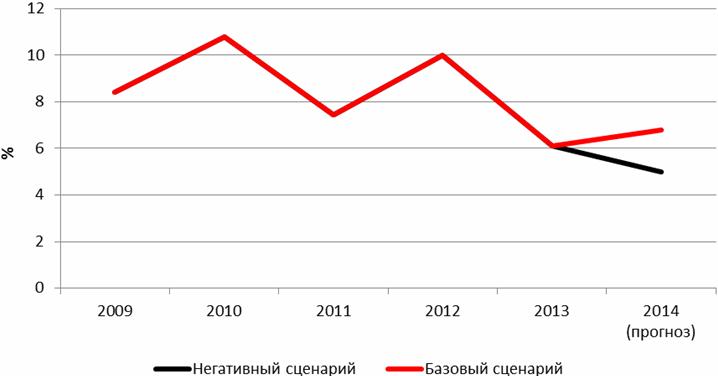

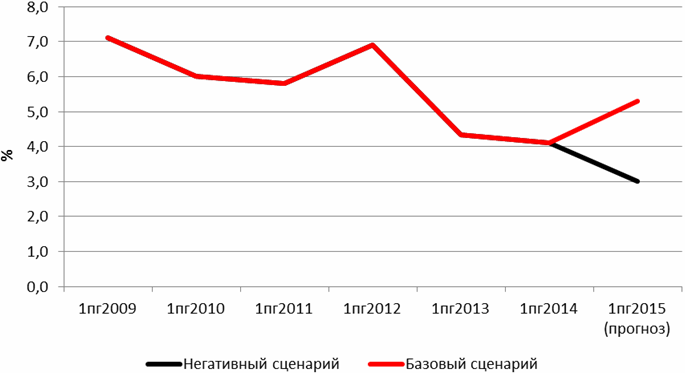

Согласно базовому прогнозу «Эксперт РА», мы ожидаем небольшое восстановление показателей рентабельности российских страховщиков уже к концу 2014 года. Так, средняя рентабельность собственных средств вырастет на 1-1,5 п.п, что составит 6,5-7% по итогам 2014 года и 5-5,5% по итогам 1 полугодия 2015 года. В случае реализации пессимистичного сценария средняя рентабельность собственных средств страхового рынка по итогам 2014 года снизится до 5%, по итогам 1 полугодия 2015 года до 3%.

График 22. Прогноз динамики рентабельности собственных средств страховых компаний

Источник: «Эксперт РА»

График 23. Прогноз динамики рентабельности собственных средств страховых компаний

Источник: «Эксперт РА»